Lorsque nous élaborons une stratégie avec nos clients, notre mandat consiste à les aider à planifier les changements à venir dans le secteur de l’assurance. Toutefois, quiconque suit les actualités en matière d’assurance en ce moment peut être incertain de ce que l’avenir nous réserve. Bien qu’on parle beaucoup de transformation et de potentiel, les défis sont également nombreux.

Cinq domaines de pression pour les assureurs

Même s’il semble que le secteur de l’assurance devrait évoluer plus rapidement, la plupart des assureurs font face à un environnement commercial et technologique changeant, ainsi qu’à des pressions plus fondamentales à court terme dans cinq domaines clés – les coûts, les clients, la compétitivité, les capacités et la conformité.

- Coûts – Les pressions sur les marges nuisent à la base de coûts des assureurs, d’autant plus que l’inflation des réclamations a une incidence sur les résultats financiers. Parallèlement, les assureurs doivent encore composer avec les coûts liés à la modernisation et à l’exploitation des processus et systèmes existants. L’amélioration de l’efficacité opérationnelle demeure difficile et coûteuse.

- Clients – Les attentes en matière de service à la clientèle ont augmenté dans le secteur de l’assurance, prenant exemple sur d’autres secteurs d’activité. Bien que certaines améliorations aient été apportées, de nombreux assureurs continuent de superposer d’anciens processus et des façades numériques souvent limitées par le manque d’accès à des données cohérentes.

- Compétitivité – Les assureurs recherchent un avantage concurrentiel grâce aux données afin de créer des expériences et des produits personnalisés. Toutefois, la plupart des assureurs avec qui je parle font face à des défis en matière de données. Les silos, les îles et les marécages de données font en sorte qu’il est difficile d’obtenir une vue unique d’un client, et le potentiel des données externes provenant de tiers ou de solutions de l’Internet des objets (IoT) demeure inexploité. La complexité et le volume de données utiles à traiter ne feront qu’augmenter.

- Capacités – Notre étude La voix de nos clients révèle que l’amélioration des capacités d’affaires en attirant de nouveaux talents est toujours au cœur des priorités pour les assureurs. Le débat sur le retour au bureau et le travail hybride fait en sorte qu’il est plus difficile d’attirer et de retenir des talents qualifiés. Pour trouver le juste équilibre, il faut un environnement de travail moderne et des outils flexibles. Des systèmes et des processus lourds, qui reposent historiquement sur des documents papier, constituent un obstacle au recrutement et au maintien en poste de nouveaux talents.

- Conformité – Enfin, la question de la conformité demeure d’actualité. La résilience est une préoccupation pour les organismes de réglementation, d’autant plus que les assureurs comptent de plus en plus sur les services de tiers. Il est possible d’utiliser le traitement intelligent pour intégrer la conformité de façon invisible aux processus et réduire son incidence sur les employés.

Valeur à l’intersection – Trois technologies perturbatrices qui favorisent le changement

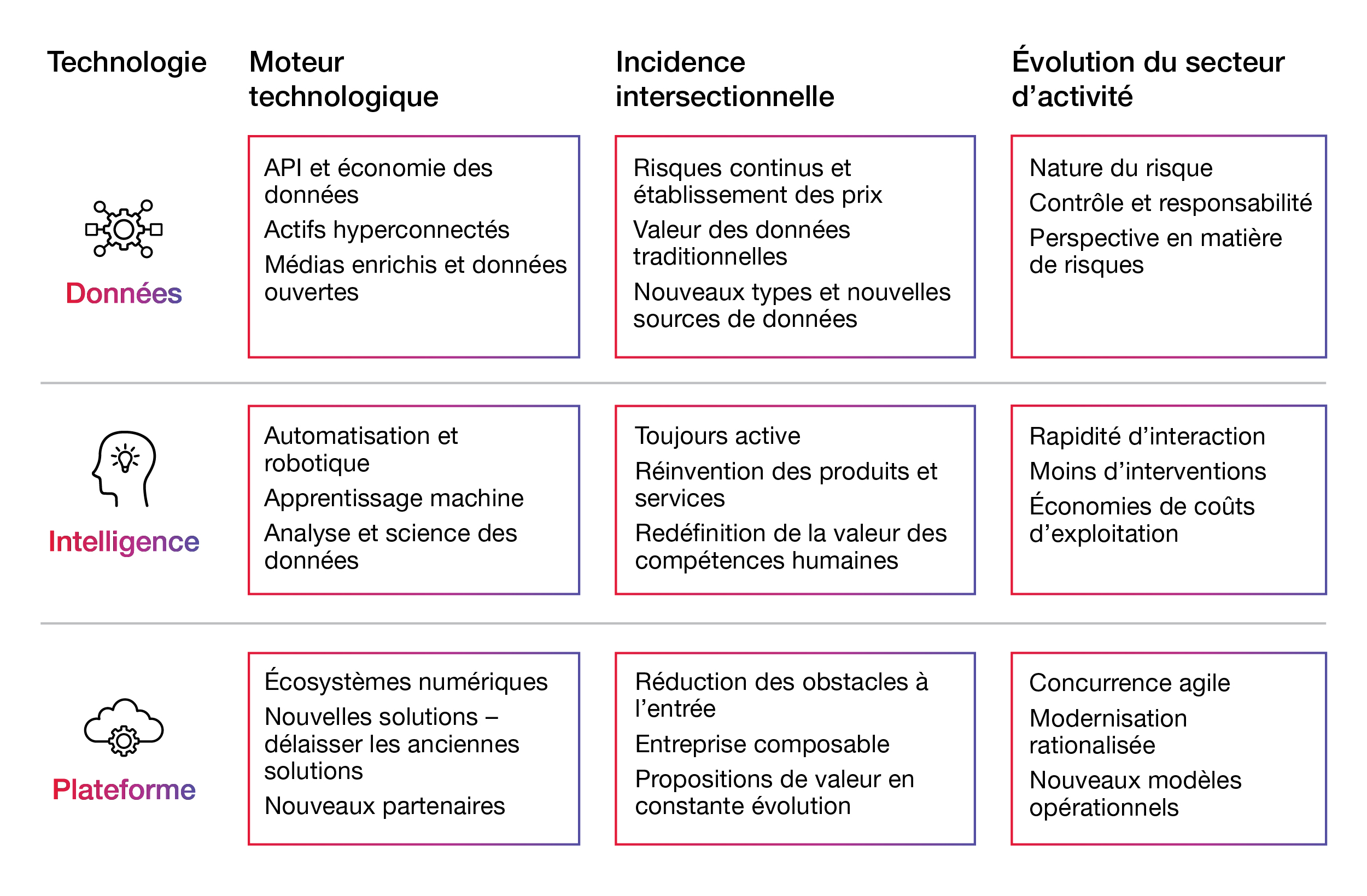

Bien que ces facteurs de changement opérationnel soient une priorité, les assureurs qui planifient leur stratégie ne peuvent ignorer l’incidence de trois grandes technologies sur le rythme du changement, soit les données, l’intelligence artificielle (IA) et les plateformes.

Données – Bien que les données aient toujours été indispensables dans le marché de l’assurance, la quantité de données disponibles et la vitesse de traitement de celles-ci sont plus grandes que jamais. De nouvelles sources de données en temps réel grâce à des actifs connectés et à des objets intelligents (bâtiments, machines, véhicules, personnes) peuvent alimenter la tarification et l’analyse des risques des assureurs. Mais ces sources ne sont utiles que si elles peuvent consommer et traiter les données et les transformer en perspectives pratiques. Les nouvelles capacités qu’offrent les grands modèles de langage (LLM) font en sorte que les données non structurées deviennent une source d’information plus accessible.

IA – Bien que CGI mise sur l’IA dans des cas d’utilisation pratiques depuis 20 ans, c’est l’IA générative qui a positionné l’intelligence artificielle comme un outil au potentiel perturbateur. L’augmentation apparemment exponentielle des capacités de l’IA générative en fait un élément clé à considérer dans toute stratégie, mais elle doit être accompagnée d’une réflexion approfondie sur la façon de l’utiliser, ainsi que de données de bonne qualité pour tenir ses promesses. La capacité de comprendre les données non structurées ou visuelles permet aux assureurs d’adapter leurs modèles opérationnels et leurs services. (Pour en savoir plus à ce sujet, je vous invite à consulter le blogue de ma collègue Diane Gutiw, Règles de protection des données à l’ère de l’intelligence artificielle générative.)

Plateformes – La dernière force perturbatrice de la technologie est l’accès aux plateformes et aux solutions infonuagiques. Pour les leaders des fonctions d’affaires, la principale considération est la façon dont cette technologie réduit les obstacles à l’accès au marché pour les plus petits joueurs ou les spécialistes. Par le passé, les dépenses en capital élevées requises pour accéder à une plateforme constituaient un obstacle à l’entrée sur le marché. Aujourd’hui, les nouveaux acteurs peuvent rivaliser sur un pied d’égalité en matière de technologie, ce qui réduit la protection dont les grandes compagnies d’assurance établies jouissaient auparavant. Un accès plus facile à la technologie infonuagique permet aux assureurs établis d’innover et d’apprendre rapidement sans puiser davantage dans des budgets largement consacrés à soutenir les systèmes existants.

Les assureurs qui examinent l’intersection de ces principales tendances technologiques peuvent remettre en question les modèles d’affaires et les processus traditionnels. Le diagramme ci-dessous montre quelques exemples de changements possibles si nous réfléchissons stratégiquement au-delà de l’automatisation de nos activités actuelles.

La clé d’une transformation réussie – Penser au-delà de l’automatisation

Quiconque suit l’actualité pourrait penser que l’IA générative changera entièrement et à elle seule le secteur de l’assurance. ChatGPT d’OpenAI et Copilot de Microsoft sont des exemples d’applications potentielles d’automatisation intelligente qui changent la donne et que les assureurs ne peuvent ignorer.

Chez CGI, nous sommes d’avis que l’IA générative ne sera pas l’unique solution à tous les défis auxquels fait face le secteur de l’assurance. Une erreur stratégique courante consiste à se concentrer sur une seule solution technologique plutôt que d’étendre sa réflexion à l’intersection de différentes technologies. Uber a connu du succès, non pas en tirant parti d’une nouvelle technologie, mais en combinant plusieurs technologies existantes de façon plus judicieuse afin de remettre en question un modèle d’affaires existant. De même, Henry Ford a transformé l’industrie automobile, non pas en mettant en place une nouvelle technologie, mais en réorganisant les éléments d’un processus inefficace pour en améliorer radicalement l’efficacité.

Pour réussir à faire évoluer le secteur de l’assurance, nous devons réduire le fardeau immédiat des modèles opérationnels actuels tout en réfléchissant au-delà de l’utilisation de la technologie pour simplement automatiser ce que nous faisons aujourd’hui. Nous devons réfléchir en profondeur à la façon d’adapter les modèles opérationnels et les produits actuels pour tirer parti de l’intersection technologique.

Dans mon prochain billet de blogue, j’aborderai les raisons pour lesquelles la transformation numérique est un défi et les raisons pour lesquelles nous devons maintenir l’humain au cœur de nos processus. Je présenterai également un cadre de gestion qui traite des six domaines stratégiques clés qui permettent aux assureurs de rendre le secteur de l’assurance « prêt pour le futur ».

Communiquez avec moi pour discuter de la façon dont nous pouvons aider votre organisation à réussir sa transformation numérique et à composer avec le secteur de l’assurance en constante évolution.